Auf den ersten Blick ist ein Unternehmensverkauf eine Markttransaktion wie jede andere.

Was unterscheidet den Firmenverkauf von anderen Transaktionen?

Was unterscheidet den Unternehmensverkauf vom Vertragsschluss beim Kauf eines beliebigen Produktes? Produkte zeichnen sich ebenfalls durch Vertrauens- und Erfahrungseigenschaften aus, d.h. wichtige Charakteristika offenbaren sich erst auf den zweiten Blick bzw. beim Anfassen und Ausprobieren. Bei langlebigen Konsumgütern wird daher in der Regel eine eingehende Prüfung vorgenommen, die teilweise ausgelagert werden kann (Testzeitschriften, Expertenbewertungen, Gutachter).

Trotz dieser Parallelen ist der Unternehmensverkauf ungleich komplexer, da Unternehmen Unikate sind und Branchencharakteristika für sich genommen keine große Aussagekraft besitzen, sondern nur den Kontext für den konkreten Einzelfall geben.

Wie verläuft der Verkaufsprozess?

Der Prozess lässt sich in mehrere Phasen untergliedern.

Phase 1: Festlegung der Ziele – Planung und Zeithorizont

Der Unternehmer oder Verkäufer entwickelt eine Vorstellung davon, welchen Anteil des Unternehmens er in welchem Zeitraum abgeben möchte und welche Teile eventuell nicht mitverkauft werden sollen (z.B. Immobilien oder auch anderes nicht betriebsnotwendiges Kapital). Der mit diesen Zielen in engem Zusammenhang stehende Verkaufs- und Bewertungsanlass kann klar auf der Hand liegen (etwa krankheitsbedingte Geschäftsübergabe), persönlich motiviert oder im Entwicklungsstadium des Unternehmens begründet sein.

Häufig sollen bestimmte Phasen, wie die Integration eines zugekauften Unternehmens oder die Entwicklung eines marktreifen Produktes, erst erfolgreich abgeschlossen werden, bevor der Verkauf in die Tat umgesetzt wird. Bei Private Equity Gesellschaften wiederum spielt die Laufzeit des Beteiligungs-Fonds eine wichtige Rolle, die in der Regel 10 Jahre umfasst (gelegentlich mit einer Verlängerungsoption von 2 bis 3 Jahren).

Es empfiehlt sich, die zeitliche Planung großzügig zu gestalten. Auch wenn der grundsätzliche Entschluss gefallen ist und die Unterlagen gut aufbereitet vorliegen, kann sich der gesamte Verkaufsprozess (Käufersuche und Vertragsverhandlungen) über 6-12 Monate hinziehen.

Phase 2: Transaktionsstruktur und Verkaufsvorbereitungen

Häufig lohnt sich auch ein Blick auf die rechtliche Unternehmensstruktur mit Blick auf steuerliche Fragen vor dem Unternehmensverkauf. Ein Rechtsformwechsel kann sich mit Blick auf die Ausgliederung von Vermögensgegenständen, die nicht mitverkauft werden, lohnen, ist allerdings mit langen Haltefristen verbunden, die dann wiederum den Verkauf verzögern.

Weitere grundsätzliche Fragen sollten in dieser Phase beantwortet werden:

- Wird ein Asset oder Share-Deal angestrebt?

- Welche Mitarbeiter sollen in den Verkaufsprozess einbezogen werden? Wann wird wer informiert, um niemanden vor den Kopf zu stoßen?

- Gibt es Mietverträge oder sonstige Verträge, die mit Blick auf den Verkauf verlängert, angepasst oder beendet werden sollten?

- Welche Maßnahmen und Dokumente können den Due Diligence Prozess (sorgfältige Prüfung des Kaufvorhabens) für den Kaufinteressenten erleichtern oder beschleunigen? Was muss noch erstellt werden?

- Der Berater/Unternehmer versetzt sich in die Lage des Kaufinteressenten und stellt sich die Frage, was er noch wissen müsste bzw. welche Aspekte rechtlich geregelt werden sollten, bevor er einem Kauf zustimmt. Dies kann nach hinten hin im Verkaufsprozess wertvolle Zeit sparen.

Phase 3: Kaufpreisspanne bzw. Wertindikation ermitteln

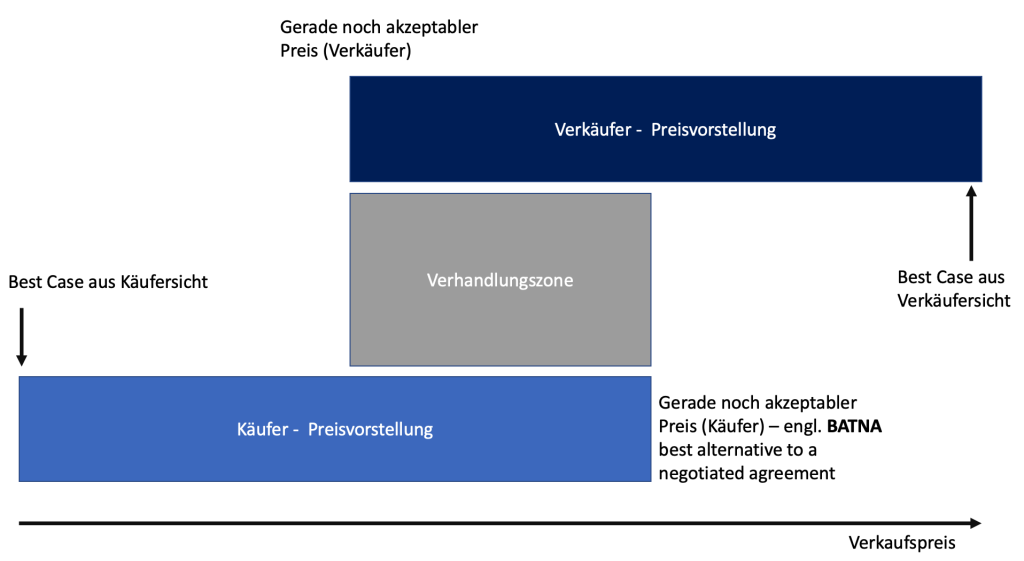

Nach der Festlegung der mit dem Unternehmensverkauf verfolgten Ziele und der zeitlichen Grobplanung, muss der Wert des Unternehmens ermittelt werden. Muss der Unternehmer mithilfe des Verkaufserlöses bestimmte finanzielle Verpflichtungen erfüllen (beispielsweise Sicherstellung des Lebensstandards im Alter), so ergibt sich daraus eine „Wertuntergrenze“, die aber nicht notwendigerweise mit dem realistischen Verkaufspreis übereinstimmt.

In diesem Fall müssen die Ziele und die zeitliche Planung überdacht werden. Ein Verschieben des Unternehmensverkaufs oder eine Anpassung der finanziellen Ziele erscheint dann unabdingbar.

Fällt die grobe Kaufpreisprüfung in diesem Sinne positiv aus, d.h. geschaffene finanzielle Spielraum ist größer als die Verpflichtungen, so geht es anschließend darum, relevante Daten und Fakten, die in der Gesamtbetrachtung eine Vorhersage für die zukünftige, wahrscheinliche Entwicklung des Unternehmens erlauben, zusammenzutragen und aufzubereiten.

BWAs und Jahresabschlüsse sind Bestandteile dieser Bemühungen, aber nicht das einzige Puzzleteil. Kundenlisten, die Aufschluss über die Umsatzkonzentration und die Langfristigkeit der bestehenden Geschäftsverbindungen geben können, sind nur ein Beispiel für Unterlagen, die häufig nicht ad hoc beim Steuerberater oder im Unternehmen selbst vorliegen.

Insgesamt geht es darum, Chancen, Stärken und Potenziale des Unternehmens auszuloten und auch Risiken realistisch darzustellen. Daher geht die Ermittlung einer Kaufpreisindikation schon deutlich über eine reine Zahlenbetrachtung hinaus, auch wenn die qualitativen Ergebnisse anschließend für die Bereinigung von Kennzahlen der Unternehmensperformance herangezogen werden.

Ein externer Gutachter oder Berater wird bei dieser Übung aus Käufersicht häufig bevorzugt, da diesem eher zugetraut wird, ein Bild zu zeichnen, das nicht von Besitzerstolz und subjektiver Wahrnehmung gefärbt ist. Die unabhängige Sichtweise des Externen kann dazu beitragen, das notwendige Vertrauen zwischen den beteiligten Parteien im Transaktionsprozess zu stärken.

Endziel der Wertermittlungsphase ist ein umfassendes Bild der (zukünftigen) Ertragslage inklusive aller Risiken. Welches Verfahren am Ende zum Tragen kommt (Ertragswertverfahren, Discounted Cash Flow oder IDW S1-Verfahren), ist dabei letztlich zweitrangig und dem vorgenannten Ziel untergeordnet. Anders ausgedrückt: das Verfahren ist nur so genau wie die Inputs, die sich aus den (zahlenbasierten) Erläuterungen und Diskussionen mit dem Unternehmer ergeben.

Phase 4: Käufer finden

In dieser Phase geht es darum, Kaufinteressenten auf das Unternehmen aufmerksam zu machen. Um Unternehmer aus derselben Branche anzusprechen, kann eine Datenbank gestützte Suche hilfreich sein. Unternehmensnetzwerke, wie sie von Investment-Boutiquen und M&A Beratern gepflegt werden, können für die Gewinnung von strategischen Investoren von Bedeutung sein. In den Datenbanken werden üblicherweise Kaufinteressenten geführt, die bereits eine Bonitätsprüfung durchgeführt haben und bei anderen Firmenverkäufen im Bieterprozess unterlegen waren.

So wie ein Qualitätsprodukt Werbung macht und eine Marke aufbaut, benötigt auch ein Unternehmen einen Vermarktungsprozess, um nach Möglichkeit ein kompetitives Bieterverfahren in die Wege zu leiten und einen angemessenen Kaufpreis zu erzielen: nach Erstellung einer „Longlist“ wird die Anzahl an potenziellen Kaufinteressenten auf Basis von Kriterien wie Unternehmensgröße, Finanzkraft und strategischer Fit auf eine handhabbare Größe reduziert. Ein Ideenaustausch zwischen Unternehmer und Berater führt in der Regel zu den besten Ergebnissen.

Der Berater kontaktiert die auf der so entstandenen Shortlist aufgeführten Unternehmen und stellt ihnen ein anonymes Teaser-Exposé zu dem zum Verkauf stehenden Unternehmen zur Verfügung. Nach Unterzeichnung einer Geheimhaltungsvereinbarung (Non-Disclosure Agreement – diese enthält pauschale Vertragsstrafen, die über den gesetzlichen Anspruch, der sich am Nachweis eines tatsächlichen Schadens orientiert, hinausgehen) erhalten die Interessenten detailliertere Fakten und Zahlen zu dem zu verkaufenden Unternehmen, sodass sie sich ein genaueres Bild machen können. Verkäufer und Kaufinteressenten lernen sich nun auch persönlich kennen.

Phase 5: Verhandlungsphase und Abwicklung des Unternehmensverkauf

Basierend auf den Gesprächen und abgegebenen Geboten bildet sich ein Favorit unter den Kaufinteressenten heraus, der einen Letter of Intent (LOI) unterzeichnet. Dieser fasst den Status quo der Verhandlungen zusammen und skizziert die weitere Vorgehensweise. Die Absichtserklärung ermöglicht es dem Verkäufer, über eine gewisse rechtliche Bindungswirkung stärkeres Vertrauen zum Käufer zu fassen und sensible firmeninterne Informationen offenzulegen.

Gleichzeitig ermöglicht der LOI Tatsachen, die bereits bekannt sind, von solchen Tatsachen zu unterscheiden, die erst bei der weiteren Due-Diligence-Prüfung zutage gefördert wurden und die dann die bereits schriftlich festgehaltene Kaufpreisindikation beeinflussen. Abweichungen gegenüber den schriftlich festgehaltenen Eckpunkten sind damit rechtfertigungspflichtig.

Die in der Absichtserklärung enthaltenen Beschreibungen müssen den Tatsachen entsprechen und erleichtern auf diese Weise die weitere Prüfung bzw. reduzieren direkt das Risiko für den Kaufinteressenten, der die finanziell und zeitliche aufwendige Transaktionsprüfung nur stemmen möchte, wenn sie mit hoher Wahrscheinlichkeit zum Erfolg führt.

Neben den so festgehaltenen Zahlen und Fakten geht es in der letzten Phase vor Vertragsabschluss aber auch darum, sich klarzumachen, dass mit der Transaktion die Geschichte und die Wertschöpfung des Unternehmens fortgeschrieben wird. Das bedeutet aus Sicht des Verkäufers, dass er genau wissen möchte, in welche Hände er sein Lebenswerk und das Wohl seiner Mitarbeiter gibt, was selbstverständlich auch eine emotionale Komponente für den Verkäufer in sich birgt.

Der Käufer geht mit dem Kauf häufig eine substanzielle finanzielle, zeitliche und räumliche Bindung mit dem Unternehmen ein. Beide Situationen sind – gerade, wenn eine Transaktion nicht beim ersten Anlauf mit dem ersten Interessenten funktioniert – nervlich belastend. Entsprechend geht es neben der Leistungsfähigkeit des Unternehmens auch um den „Fit“ zwischen Geschäftsführer in Spe und dem ausscheidenden Unternehmer bzw. seinem Unternehmen.

Mitarbeiter müssen gerne mit dem neuen Firmeninhaber zusammenarbeiten und umgekehrt. Im gesamten Verhandlungsprozess geht es also darum, die Bedürfnisse der beteiligten Parteien zu erkennen und in Einklang zu bringen. Das geht am besten über die Ermittlung eines Verhandlungsergebnisses auf Basis von objektiven Kriterien, auf die sich beide Parteien im Vorhinein einigen.

Nicht zuletzt gilt: je nach Spezialisierung und Aufgabenteilung im Unternehmen muss der Nachfolger mehr oder weniger tiefe Branchen- und Fachkenntnisse mitbringen sowie sich Wissen schnell über Betriebsspezifika aneignen können, um das Unternehmen ohne große Reibungsverluste weiterführen zu können.

Im letzten Schritt wird schließlich der Kaufvertrag unterschrieben, wobei häufig ein Verhaltenskodex für den Zeitraum zwischen Vertragsunterzeichnung und Vollzug (Closing) festgelegt wird (Covenants oder deutsch: Nebenabreden).